P/E-tal är nog det mått som används mest för att jämföra och värdera aktier. Ordet kommer från engelskan som så många andra finanstermer och står för ”Price Earnings ratio”

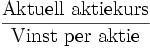

P/E-tal är en akties aktuella börskurs dividerat med företagets vinst per aktie:

Oftast använder man förväntad vinst nästa kvartal eller nästa år men man kan även använda vinsten från senaste rapporten. Detta nyckeltal används som sagt ofta vid värdering av ett företag och ger en enkel bild av om en aktie är högt eller lågt värderat i förhållande till dess vinst.

Bolag i mogna branscher som t ex banker ska enligt många ligga runt 10 i P/E-tal, d v s bolaget värderas till 10 årsvinster. Bolag i nyare och mer tillväxtorienterade branscher har ofta mycket högre P/E-tal.

Med PE tal kan man avgöra hur lång tid det kommer att ta innan man eventuellt har fått tillbaka sin investering i bolaget oavsett de kommande aktiekurserna.

Låt oss ta ett exempel: Om ett företags aktie idag ligger på 6,50 kronor aktien. Företaget gjorde 2009 en vinst per aktie på 1,04 kronor så P/E = 6,50/1,04 = 6,25. Slutsatsen av detta är att det kommer att ta 6,25 år innan du har fått tillbaka din investering förutsatt att vinsten kommer att ligga kvar på samma nivå och att företaget väljer att dela ut hela vinsten dessa år.

Det är viktigt att tänka på att företagen har möjligheter att med redovisningstekniska åtgärder justera vinsten både uppåt och nedåt och detta kan medföra att P/E talet förvrängs.

Det krävs också att man väger in fler faktorer när man värderar aktier och gärna jämför PE tal mot andra företags PE tal i samma bransch.

Ett lågt PE tal medför inte alls säkert att kursen går uppåt. Det är också svårt att jämföra PE tal mellan olika branscher.